採用ノウハウ - レバテック|エンジニア&クリエイターの採用情報サイト

インボイス制度が法人に与える影響と必要な対応について解説

無料IT人材の採用に関わるすべての方へ

「インボイス制度が法人に与える影響は何?」「具体的にどんな手続きをすれば良いの?」と悩む方に向けて、そもそもインボイス制度とは何なのか、法人は何をしなければいけないのかを解説します。

インボイス制度による影響や必要な対応は、自社が免税事業者か課税事業者かによって異なります。それぞれの場合の具体的な対応方法を説明するので、ぜひ最後までご覧ください。

「レバテック」は業界歴20年のIT人材専門エージェントです。中途採用、フリーランス(業務委託)、派遣、新卒採用など、採用ニーズに合わせて70万人を超える登録者の中から最適な人材をご紹介します。

レバテックについて詳しく知りたい方は、こちらからサービス資料をダウンロードしてください。

目次

インボイス制度とは?

2023年10月1日開始のインボイス制度は、課税事業者間の取引で適格請求書(インボイス)の発行・保管を義務付ける制度です。これにより、買い手は仕入税額控除を受ける際にインボイスが必要となります。

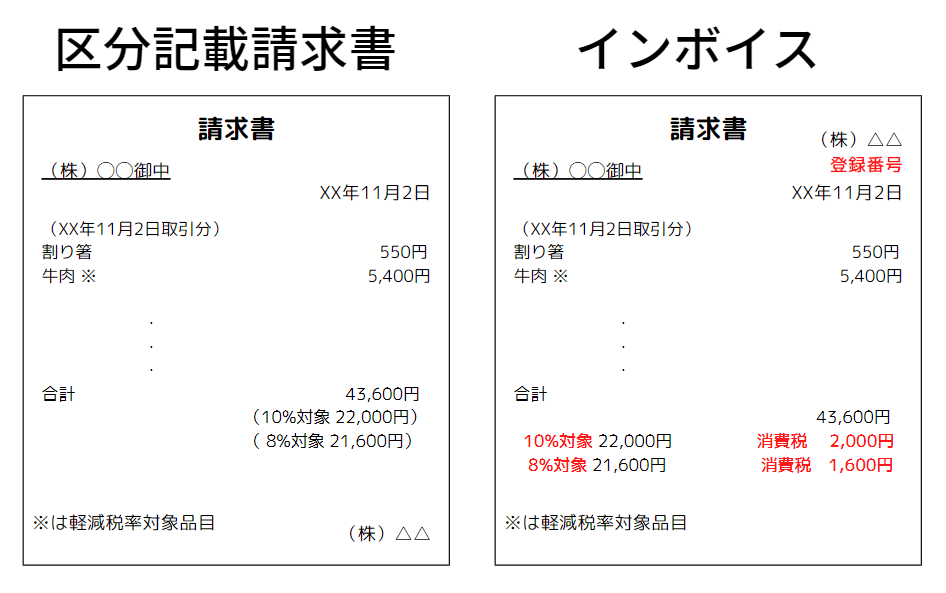

具体的には、従来の区分記載請求書に記載されている内容に加えて、「適格請求書発行事業者登録番号」「適用税率」「消費税額等」が記載された請求書等がインボイスです。

インボイス制度の開始後は、買い手側が仕入税額控除を受けるには売り手からインボイスを交付してもらう必要があります。

売り手側は、インボイスを発行するために適格請求書発行事業者として登録する必要があります。登録は義務ではありませんが、インボイスを発行できないと取引を断られる可能性もあるので注意が必要です。

なお、消費税の免税事業者は適格請求書発行事業者になれないので、免税事業者がインボイスを発行したい場合は、課税事業者になったうえで適格請求書発行事業者になる必要があります。

インボイスは事業の規模に関係なく、個人事業主と法人どちらにも影響する制度です。事業規模というよりは、課税事業者か免税事業者かで受ける影響や必要な対応が変わります。次項で詳しい影響を解説するので参考にしてください。

また、以下にインボイスの理解に役立つサイトをまとめました。

インボイス制度特設サイト(国税庁)

YouTube国税庁動画チャンネル 「分かりやすく教えて!消費税!インボイス塾!」

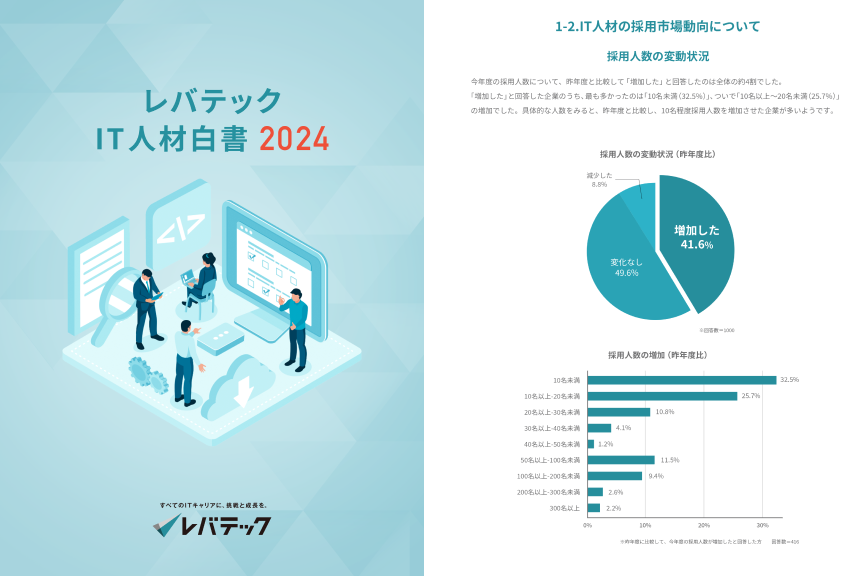

最新のIT人材の採用市場動向を知りたい方へ

IT人材白書2025は他社の採用人数や予算の動き、エンジニア未経験者の採用、生成AIの活用状況などIT人材採用に関わる方が知りたい情報を一つにまとめた資料です。

⇒「IT人材白書2025」を無料でダウンロードする

インボイス制度が法人に与える影響

インボイス制度によってどのような影響があるかは、課税事業者か免税事業者かどうかで異なります。それぞれが受けると予想される影響を確認していきましょう。

法人が課税事業者の場合

課税事業者の場合、税負担が増えたり、経理作業が複雑になったりする可能性があります。

税負担が増える可能性がある

取引先にインボイスに対応していない免税事業者がいた場合、その取引に関しては仕入税額控除の対象とならず、消費税分の負担が増えてしまいます。

ただ、インボイス制度開始から6年間は、免税事業者と取引する場合も経過措置として仕入税額相当額の一定の割合を控除できるようになっています。期間と割合は以下をご覧ください。

- 令和5年10月1日から令和8年9月30日までの3年間:仕入税額相当額の80%控除

- 令和8年10月1日から令和11年9月30日までの3年間:仕入税額相当額の50%控除

参考:令和5年10月からインボイス制度が開始!事業者間でやり取りされる「消費税」が記載された請求書等の制度です|政府広報オンライン

なお、自社が簡易課税制度を適用している場合、取引先が適格請求書発行事業でない場合も影響はありません。簡易課税制度とは、基準期間(個人事業者は前々年、法人は前々事業年度)の課税売上高が5,000万円以下の中小事業者を対象に、納税事務負担を軽減できる制度です。

簡易課税制度を適用していれば、適格請求書を保存しなくても仕入税額控除を受けられます。

参考:簡易課税制度|国税庁

経理作業が煩雑になる可能性がある

取引先に免税事業者と課税事業者が混在している場合、適格請求書とそうでない請求書を分けて処理する必要が生じ、経理作業が煩雑になる可能性があります。

また、自社がインボイスに対応するため適格請求書発行事業者に登録したり、請求書のフォーマットを適格請求書の要件を満たす形式に変更したりする手間がかかります。

法人が免税事業者の場合

免税事業者が受ける影響としては、以下のようなものが考えられます。

取引が減少する可能性がある

適格請求書を発行できない免税事業者は、取引先から取引を断られる可能性があります。取引先は適格請求書がなければ仕入税額控除を受けられないため、適格請求書を発行できる事業者との取引に切り替える可能性があるからです。

値下げ交渉を持ちかけられる可能性がある

取引先が課税事業者である場合、消費税額分の値下げ交渉を持ちかけられる可能性があります。

ただ、値下げ交渉を持ちかけられても、必ずしも要求をすべて受け入れる必要はありません。消費税分の全てではなく、一部に留めて値下げするなど、双方が納得できるよう話し合いましょう。

インボイスに対応すると税負担が増える

取引への影響を避けるためにインボイスに対応すると、課税事業者となり消費税の負担が増えることになります。インボイスに対応すれば取引を断られるといったリスクは抑えられますが、税負担が増えることは念頭に置く必要があるでしょう。

なお、税負担を軽減する制度として「2割特例」があります。2割特例はインボイス制度を機に免税事業者から課税事業者になる事業者を対象とする特例で、消費税額を「預かり消費税-預かり消費税×80%」という式で計算できます。納税額が預かり消費税の2割に収まるので、税負担の軽減が可能です。

なお、2割特例が適用されるのは、2023年10月1日から2026年9月30日までの課税期間です。

参考:

2割特例(インボイス発行事業者となる小規模事業者に対する負担軽減措置)の概要

インボイス発行事業者の「2割特例」適用可否フローチャート|国税庁

インボイス制度対応に向けて法人がするべきこと

インボイス制度の導入後、法人が対応すべきことを解説します。

法人が課税事業者の場合

まずは課税事業者がやるべきことを解説します。

適格請求書発行事業者になるための登録申請

課税事業者は、適格請求書発行事業者になるための手続きを進めましょう。申請手続きは国税庁の「e-Taxソフト(WEB版)」を利用してWebから申請も可能です。申請が完了後、税務署の審査を経て問題がなければ登録番号の通知及び公表が行われます。

参考:申請手続|国税庁

取引先が適格請求書発行事業者登録かどうか確認

既存の取引先が的確請求書発行事業者の登録を行っているかどうか確認しましょう。登録がない場合、今後その事業者との取引では仕入税額控除が受けられない可能性があります。適格請求書発行事業者として登録がない場合は、これから登録の予定があるのかどうかも確認できると良いでしょう。

取引先が適格請求書発行事業者かどうかは、国税庁の適格請求書行事業者公表サイトで確認できます。

取引内容の見直し

相手が免税事業者の場合、必要に応じて取引内容の見直しを行いましょう。条件交渉をする際は、独占禁止法や下請法上に抵触しないよう注意が必要です。自社が優位な立場にある状態で相手に不利益を与えると、優越的地位の濫用となり法律に違反するおそれがあるので気をつけましょう。

インボイスに対応した受発注システムや請求書管理システムの準備

インボイス制度においては、交付された(した)インボイスは適切に保存しておく必要があります。現在使用している受発注管理システムや請求書管理システムがインボイス制度に対応していない場合は、システムの改修やリプレイスを進めましょう。

インボイスの記載事項は、以下のチェックシートで確認できます。

参考:インボイス記載事項チェックシート|国税庁

法人が免税事業者の場合

免税事業者の場合、以下の対応が必要です。

適格請求書発行事業者になるべきかの判断

インボイス制度の開始に向けて、まずは適格請求書発行事業者になるべきかどうかを検討しましょう。免税事業者は、インボイス制度に伴い必ず適格請求書発行事業者にならなければいけないというわけではありません。

取引先事業者に課税事業者がいるのか、インボイスを発行できないことで中長期的に自社にどのようなデメリットがあるのかなど、総合的に検討したうえで適格請求書発行事業者になるかどうかの判断をしましょう。

【インボイスに対応しなくても影響がないパターン】

公正取引委員会の「免税事業者及びその取引先のインボイス制度への対応に関するQ&A」では、インボイス制度下でも、免税事業者の売上先が以下のどちらかに当てはまる場合は、取引への影響は生じないと考えられます。

①売上先が消費者又は免税事業者である場合

消費者や免税事業者は仕入税額控除を行わないため、インボイスの保存を必要としないからです。

②売上先の事業者が簡易課税制度を適用している場合

簡易課税制度を選択している事業者は、インボイスを保存しなくても仕入税額控除を行うことができるからです。

課税事業者・適格請求書発行事業者になるための手続き

インボイスに対応すると決めたら、適格請求書発行事業者になる必要があります。

適格請求書発行事業者として登録するためには、まずは免税事業者から課税事業者にならなければいけません。税務署に「消費税課税事業者選択届出書」を提出して課税事業者になり、さらに適格請求書発行事業者への登録手続きを行いましょう。

エンジニア・クリエイターの採用にお困りではありませんか?

業界最大級のIT人材特化型データベースなら求めていた人材がきっと見つかる!

⇒「3分でわかるレバテック」のダウンロードはこちらから

インボイス制度の支援措置

インボイス制度への対応は「大変」「負担が大きい」というイメージがありますが、各種の支援措置を活用すれば負担を軽減できます。支援措置の例をまとめたので参考にしてください。

IT導入補助金で安価な会計ソフトが対象になる

IT導入補助金とは、中小企業や小規模事業者がソフトウェアやハードウェアなどを購入する際に活用できる補助金です。

2023年から「デジタル化基盤導入類型」の補助下限が撤廃され、安価なソフトなどを購入した際も制度を利用できるようになりました。インボイス対応に伴い会計ソフトを導入・刷新する場合は、利用できるか確認することをおすすめします。

持続化補助金の上限額がアップする

免税事業者がインボイスに対応する場合、持続化補助金の上限が一律50万円加算されます。持続化補助金は小規模事業者向けの補助金で、機械装置導入や税理士相談費用、開発費用などが補助対象となるものです。

本来の補助上限は50~200万円ですが、インボイスへの対応で100~250万円に上限が拡大されます。

参考:小規模事業者持続化補助金(一般型)とは|商工会議所地区 小規模事業者持続化補助金 <一般型>第8回~第13回受付締切回用(公募締切済み)

少額の場合はインボイス保存が必要ない

1万円未満の課税仕入れ(経費など)については、インボイスを保存しなくても帳簿の保存のみで仕入税額控除が可能です。これは取引先がインボイスに対応している場合も、インボイスに対応していない免税事業者である場合も同様です。

なお、対象期間は令和5年10月1日~令和11年9月30日となっています。

参考:少額特例(一定規模以下の事業者に対する事務負担の軽減措置の概要)の概要|国税庁

インボイスが不要な5つのケース

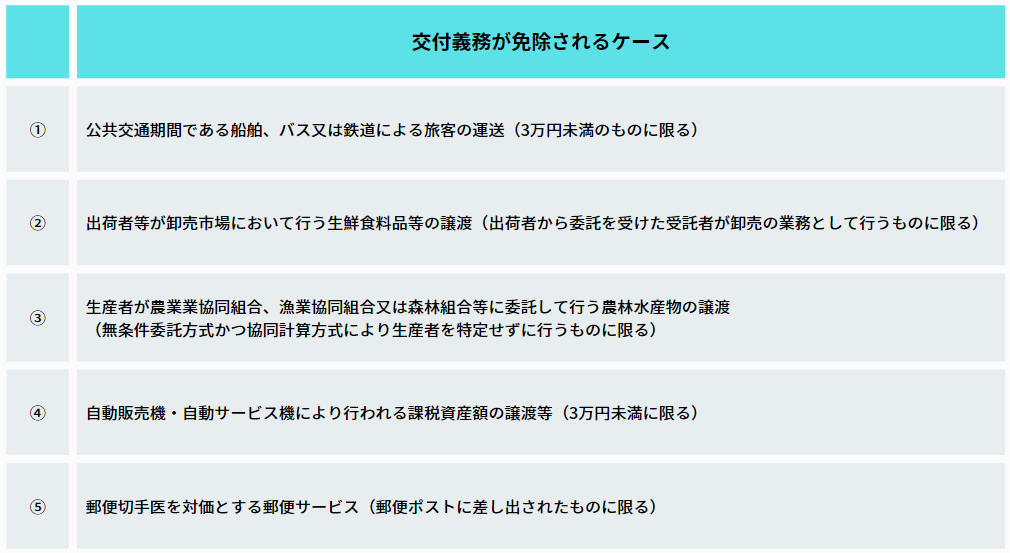

最後に、インボイスが不要な事例について紹介します。原則として、インボイス制度下では、買い手からインボイスの交付を求められた場合、適格請求書発行事業者である売り手はインボイスを交付する義務があります。

しかし、以下の表に該当する特定の取引においてはインボイスの交付義務が免除される場合があります。またこの取引に該当する場合はインボイスがなくとも仕入税額控除の適用が可能です。

参考:適格請求書等保存方式の概要 -インボイス制度の理解のために- |国税庁

「エンジニアが転職時に希望する条件」を把握してエンジニアからの応募数不足を解決するには?

⇒解説資料のダウンロードはこちらから